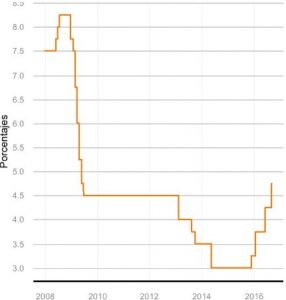

Así es estimados, de lo que hemos venido comentando sobre las políticas económicas-monetarias basadas en las decisiones de Banxico de incrementar la tasa de interés objetivo de 4.25% en 50 puntos base para dejarla (momentáneamente) en 4.75% dada la etapa alcista. Esto va directo al incremento en la tasa de interés que cobran los bancos en las tarjetas de crédito y en busca de atraer capitales extranjeros para ayudar en la balanza de pagos.

Previsible la acción de Banxico ya que ha sido la herramienta para combatir la depreciación del tipo de cambio peso/dólar para estar en un rango de $18.50 a $19.50 del cual se espera que el efecto sea momentáneo debido a que se acercan las elecciones en EU en noviembre y la alza de interés de la FED en diciembre de este año (finalmente) lo que dejaría el tipo de cambio por encima de los $20 por dólar. Así como para inicios del 2017 se empezará a sentir el efecto del Brexit en el primer trimestre.

Es probable que a finales del año se eleve nuevamente la tasa de interés para quedar en 5% (al menos, ya que la apuesta es que quede en 5.25% dado que los aumentos anteriores han sido de 50 puntos base cada uno) debido a que ayudaría el precio del barril de petróleo para contrarrestar de manera conjunta la afectación en la paridad cambiaria.

La peor perspectiva sería que llegara a una tasa por encima del 7.5% por el efecto Trump, la alza en la tasa de interés de la FED y la salida de los capitales golondrinos de manera más agresiva (a niveles del 2008). La política económica-monetaria debe ir de la mano con la fiscal; el problema que se tiene en materia de finanzas públicas amenaza al crecimiento del país: la deuda. Esta deuda representa el 80% en dólares y mientras más se incremente el precio del dólar, mayor será la deuda y por ende menos recursos tendrá el gobierno; por lo que hay que ir previendo el tema tributario (más impuestos) aunque se tenga el acuerdo de certidumbre tributaria donde se prometió no incrementar ni crear nuevos impuestos a menos que se dieran situaciones económicas sustanciales que afectaran a las finanzas del país.

Rescatamos el siguiente párrafo del anuncio de política monetaria de Banxico del 29 de septiembre: «La volatilidad en los mercados financieros internacionales aumentó de manera importante en septiembre, después de que durante el mes previo se mantuvo en niveles relativamente bajos. En el periodo comprendido desde la última reunión de política monetaria de este Instituto Central, la cotización del peso frente al dólar mostró una significativa depreciación y una elevada volatilidad, presentando uno de los comportamientos menos favorables entre las divisas de economías emergentes. Por su parte, las tasas de interés en moneda nacional para todos los plazos registraron incrementos, lo que condujo a un empinamiento moderado de la curva de rendimientos y a aumentos en los diferenciales de tasas de interés de México respecto de las de Estados Unidos. Adicionalmente, aumentaron algunos indicadores de primas de riesgo. Hacia adelante, persiste el riesgo de que la volatilidad en los mercados financieros internacionales y nacionales se recrudezca. Esto, sobre todo si se agudiza el nerviosismo derivado de las posibles consecuencias del proceso electoral en Estados Unidos, cuyas implicaciones para México podrían ser particularmente importantes. A este ambiente también contribuirían las medidas de normalización de la postura monetaria que se espera que la Reserva Federal adopte durante el resto del año y meses subsecuentes, así como la posibilidad de caídas adicionales en los precios del petróleo.»

Así como también menciona lo siguiente: «La economía mexicana registró una contracción en el segundo trimestre de 2016, como resultado de que se frenó el crecimiento del consumo privado, a la vez que la inversión y la demanda externa siguieron presentando un débil desempeño.» Lo anterior confirma la desaceleración de la economía y que se podría agravar. Nuestra perspectiva es que esto se observaría en el primer semestre del 2017 y no a finales de año aunque vengan diversos incrementos.

Por lo que la recomendación es que liberen sus tarjetas de crédito (que son de tasa variables) que finalmente suban las tasas de los créditos hipotecarios (solamente el 3.41% de los créditos es a tasa variable, el incremento de la tasa fija sería para los nuevos contratos en 2017) sería recomendable tramitar tales antes de que finalice el año y los créditos para empresas serán más difíciles. ¿Aumentará la morosidad y la cartera vencida como lo hemos comentado en otras entregas? Así como recuerden que el primer producto que sube de precio por el tipo de cambio son las medicinas.